Í gær kynnti Miðflokkurinn hvernig við ætlum að nýta hið einstaka tækifæri sem nú gefst til að endurskipuleggja íslenska fjármálakerfið svo það virki betur fyrir almenning og fyrirtæki í landinu og vextir lækki til mikilla muna á Íslandi, og það til framtíðar. Umbætur á fjármálakerfinu hafa áhrif á flest það sem stjórnmálin fást við. Áhrifin á húsnæðismál, atvinnulíf og lífskjör eru augljós.

Áformin sem kynnt voru í gær munu líka hafa veruleg áhrif á stöðu og starfsemi lífeyrissjóðanna. Þeir munu þurfa að laga sig að því að Ísland breytist úr hávaxtaumhverfi í lágvaxtaumhverfi. Aðgerðirnar eru hannaðar til þess að umbæturnar hafi góð áhrif á lífeyrissjóðina (lífeyrisþega) til framtíðar og lífeyrissjóðirnir hafi góð áhrif á umbæturnar.

Norski olíusjóðurinn

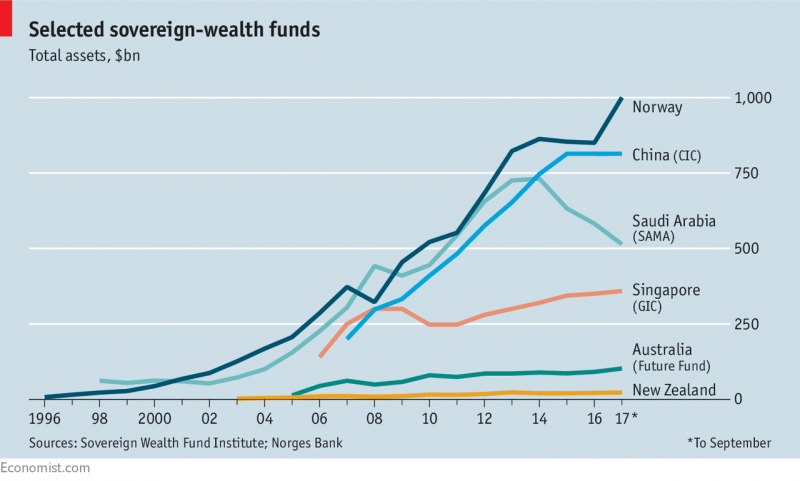

Norski olíusjóðurinn, lífeyrissjóður Norðmanna, er stærsti sjóður veraldar, stærri en gjaldeyrisvarasjóður Kína og sjóður seðlabanka Sádí-Arabíu. Sjóðurinn á um 1,3% af öllum skráðum hlutabréfum heimsins og 2,5% af evrópskum hlutabréfum. Til viðbótar á hann gríðarlegar eignir í öðrum fjárfestingum, einkum skuldabréfum.

Árið 2014 námu eignir norska olíusjóðsins um 166% af landsframleiðslu Noregs. Á sama tíma námu eignir íslensku lífeyrissjóðanna um 150% af landsframleiðslu Íslands. Með öðrum orðum, stærðin var hlutfallslega sambærileg.

Norski olíusjóðurinn fjárfestir eingöngu erlendis og dreifir áhættunni með því að fjárfesta í ólíkum eignum og ólíkum heimshlutum. Annar miklu minni systursjóður fjárfestir innanlands í Noregi. Eignir hans jafngilda um 1,3% af eignum stóra olíusjóðsins (sama hlutfall og stóri sjóðurinn á í hlutabréfum heimsins). Þrátt fyrir hlutfallslega sambærilega stærð norska olíusjóðsins og íslensku lífeyrissjóðanna (2014) voru íslensku sjóðirnir með um 80% eigna sinna í innlendum fjárfestingum og aðeins um 20% erlendis.

Ímyndið ykkur ástandið í Noregi ef í stað þess að eiga 1,3 prósent allra fyrirtækja sem skráð eru á markað í heiminum og stóran hlut skuldabréfa ákvæði sjóðurinn að geyma megnið af eignum sínum heima í Noregi. Í stað þess að vera áhrifamesti fjárfestir veraldar og hagnast á verðmætasköpun um allan heim myndi sjóðurinn ætla að ávaxta fjármagnið með því að láta norskar fjölskyldur, sem eru að koma sér þaki yfir höfuðið, og skattgreiðendur (greiðendur ríkisskuldabréfa) um að fjármagna ávöxtunina en eiga að auki megnið af atvinnulífi Noregs.

Ímyndið ykkur líka völdin sem þeir sem stjórna sjóðnum hefðu í Noregi ef fjármagn sem dugar til að hafa áhrif á stefnu stjórnvalda í stærstu iðnríkjum heims væri allt í Noregi. Ímyndið ykkur völdin yfir norsku efnahagslífi og samfélaginu öllu.

Íslensku lífeyrissjóðirnir

Íslensku lífeyrissjóðirnir geta ekki byggt ávöxtun sína á því að íslenska ríkið og heimili landsins standi undir henni að miklu leyti með því að greiða þeim háa verðtryggða vexti. Þeir geta heldur ekki byggt hana á því að selja sömu íslensku fyrirtækin fram og til baka innbyrðis.

Í hinu nýja lágvaxtaumhverfi á Íslandi munu lífeyrissjóðirnir ekki geta reitt sig á háa verðtryggða ávöxtun frá heimilunum og ríkinu. Þeir munu þurfa að fjárfesta í auknum mæli í nýsköpun, í nýtingu vannýttra tækifæra á Íslandi, í því að búa til ný verðmæti í stað þess að færa til þau verðmæti sem fyrir eru.

Þegar verið var að byggja upp sparnað á verðbólgutímum og sjóðirnir voru að ná fótfestu gat talist eðlilegt að þeir væru í vernduðu umhverfi verðtryggingar og í skjóli hjá ríkinu. En nú eru þeir orðnir stórir og nú verða þeir að halda út í hinn stóra heim og fara að vinna fyrir sér. Lífeyrissjóðirnir eiga að vinna fyrir landsmenn ekki öfugt.

Í stað þess að 80% af eignum sjóðanna séu innanlands og 20% erlendis ætti hlutfallið að vera öfugt. -Að minnsta kosti. Sjóðirnir munu þá dreifa áhættunni með því að fjárfesta á ólíkum mörkuðum og í ólíkum eignum um allan heim. Með því búa þeir til ný verðmæti í útlöndum sem þeir geta svo flutt heim til að standa undir lífeyrisgreiðslum. Þeir hjálpa um leið til við að auka stöðugleika og öryggi íslensks efnahagslífs í stað þess að ýta jafnvel undir óstöðugleika með bólumyndun á hlutabréfamarkaði og öðrum afleiðingum þess geyma megnið af fé landsmanna á sama blettinum.

Um leið myndu sjóðirnir skapa aukinn styrk og stöðugleika fyrir íslensku krónuna og taka þátt í áframhaldandi lækkun vaxta á Íslandi í stað þess að halda þeim uppi.

Hversu vel munu lífeyrissjóðirnir geta ávaxtað sparnað landsmanna nú þegar þeir þurfa að halda að heiman og standa á eigin fótum? Um það er ómögulegt að spá en ef við lítum aftur á norska olíusjóðsinn til samanburðar þá hefur þeim tekist að ná nærri 4% raunávöxtun að meðaltali síðustu tuttugu árin. Sjóðurinn hefur þolað stór áföll, einkum í fjármálakrísunni sem hófst 2007, en staða hans hefur aldrei verið jafnsterk og nú. Reyndar kemur meirihluti innstreymis í sjóðinn ekki frá hagnaði af sölu olíu og gass. Meirihluti innstreymis í norska olíusjóðinn verður til með ávöxtun og gengisbreytingum á því sem fyrir er.

Norðmenn og aðrir geta svo fylgst með hvernig eignir sjóðsins þróast krónu fyrir krónu og milljarð fyrir milljarð í beinni útsendingu hér: https://www.nbim.no/

Endurskipulagning íslenska fjármálakerfisins og nýtt lágvaxtaumhverfi mun breyta starfsemi lífeyrissjóðanna til mikilla muna en þær breytingar verða til góðs. Sjóðirnir munu:

-Taka aukinn þátt í að skapa ný verðmæti innan lands og utan

-Ekki valda þenslu eða bólum á Íslandi

-Stuðla að meiri stöðugleika fyrir krónuna og lægri vöxtum

-Ekki taka þátt í að viðhalda háu vaxtastigi

-Dreifa áhættunni og ávaxta lífeyri landsmanna á mörgum mörkuðum

-Ekki reiða sig á að íslensk heimili og ríkið standi undir hárri ávöxtun

-Einbeita sér að því að hámarka verðmætasköpun og framtíðarlífeyri landsmanna

-Ekki takast á um yfirráð yfir íslenskum fyrirtækjum og safna stjórnarsætum

-Verða ein af lykilstoðum sterks og stöðugs efnahagslífs

-Ekki magna upp sveiflur í efnahagslífinu

Niðurstaðan: Sterkari lífeyrissjóðir sem stuðla að raunverulegum vexti, traustari gjaldmiðli, lægri vöxtum, minni áhættu, stöðugri efnahag og betri lífsgæðum fyrir Íslendinga.

One comment

Comments are closed.